Você é médico e consegue lidar com boa parte das doenças com facilidade, mas acha apavorante ter que mexer com o Imposto de Renda? Ou ainda, consegue dormir tranquilamente após um dia pesado de atendimentos, mas só de pensar em tributações perde o sono? Então, este artigo é para você.

Como profissional da área da saúde, é bem provável que a sua agenda esteja completamente lotada e que você possua pouco tempo para lidar com questões contábeis. No entanto, é fundamental compreender a importância, o funcionamento e como se declara o IRPF (Imposto de Renda da Pessoa Física).

Esse é o seu caso? Então, esqueça suas preocupações com o assunto e tire alguns minutos para ler este conteúdo completo com tudo o que você precisa saber sobre Imposto de Renda para médicos. Vamos começar!

Como funciona o Imposto de Renda para pessoa física?

O Imposto de Renda, também conhecido apenas pela sigla IR, é uma espécie de declaração exigida todos os anos pelo governo federal. Nesta declaração devem conter informações completas sobre os valores ganhos tanto por empresas quanto por pessoas físicas, sem a omissão de nenhum dado.

Assim, o Imposto de Renda para médicos funciona de maneira semelhante ao declarado pelas demais pessoas com um CPF ativo, ou seja, é obrigatório e deve ser feito, inclusive, pelos profissionais que possuem empresas e já fazem o IRPJ (Imposto de Renda Pessoa Jurídica).

Sendo médico, como posso calcular o IR?

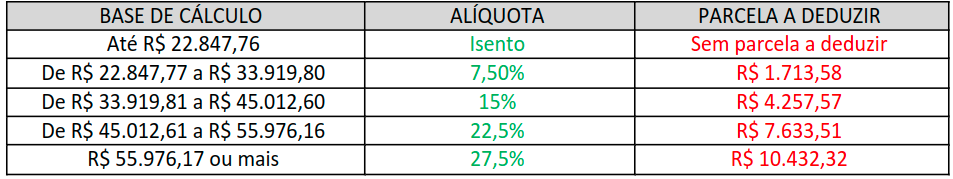

De modo muito simples, o cálculo do Imposto de Renda para médicos (ou para qualquer outro profissional autônomo) é feito seguindo os valores abaixo, mencionados no próprio site da Receita Federal:

Ficou na dúvida? Sem problemas! Você pode entender melhor o cálculo do seu IRPF através do simulador disponibilizado também no mesmo site.

O que um médico deve declarar no Imposto de Renda?

Como toda e qualquer pessoa física, os médicos também estão “na mira do leão”. Aliás, vale ressaltar que o uso deste felino para representar a Receita Federal parte do princípio de que o mesmo é um animal justo, leal e forte, além de que, mesmo não atacando sem aviso prévio, nunca é passado para trás.

Mas, voltando ao tema principal deste artigo, existem certos itens que precisam, indispensavelmente, ser declarados no Imposto de Renda para médicos. Fique de olho em cada um deles para não errar durante o processo:

- Os CPFs de seus pacientes

Existe uma peculiaridade interessante se tratando da declaração do IRPF para médicos. Neste caso, estamos falando da exigência de informar, no sistema da Receita Federal, os CPFs de todos os pacientes atendidos durante o ano (ficam de fora os que, por algum motivo, não tiveram as consultas cobradas).

O motivo para tal exigência? O cruzamento de dados da Receita, ou seja, como os pacientes também podem realizar a declaração, informando custos com despesas médicas, os dados dos profissionais podem comprovar a veracidade dessas informações.

- Todos os plantões médicos

Assim como qualquer valor recebido pelo médico no decorrer do ano, os plantões também são remunerações que precisam ser declaradas. São solicitados, nesse caso, todos os dados da fonte pagadora, como hospitais e clínicas, por exemplo.

- Bolsa-residência

Se você é médico, atua na profissão, mas ainda recebe uma bolsa-residência, saiba que tal valor é isento de qualquer tributação, como determinado no art. 26 da Lei nº 9.250, de 26 de dezembro de 1995.

Entretanto, ainda é preciso declará-la como rendimento isento e comprovar sua existência através de documentação emitida pela fonte pagadora. Não se esqueça disso, certo?

Qual a documentação necessária para realizar a declaração?

Além dos CPFs de todos os pacientes atendidos, como mencionamos acima, é necessário ter em mãos os seguintes documentos na hora de realizar a declaração de Imposto de Renda para médicos:

- Cópia do recibo e da declaração de IR do ano anterior;

- Comprovantes de rendimentos;

- Documentação com a declaração de bens e direitos como, por exemplo, contas correntes, conta poupança, qualquer tipo de aplicação financeira, imóveis e até mesmo empréstimos;

- Documentos que comprovem dívidas;

- Documentos com informações do cônjuge e dos dependentes;

- Recibos de pagamentos com as despesas cabíveis de dedução.

No caso deste último item, é permitido que os médicos incluam algumas despesas a serem deduzidas de seu IR, como modo de reduzir o valor total do mesmo. Entre elas estão:

- Aluguel de clínicas e consultórios;

- Despesas com condomínio;

- Valores gastos com cópias e autenticação de documentos;

- Contas como água, luz, telefone e material de escritório;

- Material utilizado para limpeza e conservação do ambiente de trabalho;

- Salário de funcionários;

- Contribuições para entidades da classe, como CRM (Conselho Regional de Medicina);

- IPTU (Imposto Predial e Territorial Urbano) e ISS (Imposto Sobre Serviços).

Vale lembrar que, para fins de fiscalização, todos os comprovantes referentes a tais despesas precisam ser guardados durante cinco anos.

Quais os principais erros cometidos na hora de preencher o IR?

O momento de preencher o IRPF exige muita concentração e foco, afinal, qualquer erro pode ser considerado tentativa de fraude. Por isso, fique atento a questões como:

- Omissão de rendimentos: nada deve passar em branco, nem os seus rendimentos e nem os de seus dependentes. Logo, declare absolutamente tudo, da bolsa de estágio de um filho, até indenizações recebidas em processos da justiça;

- Erros na digitação: nunca use pontos ou vírgulas para separar tanto reais quanto centavos. Evite também inserir valores arredondados;

- Inclusão de dependentes inexistentes: se você possui um dependente que já é declarado no Imposto de Renda de seu cônjuge, não é necessário incluí-lo no seu, com risco de penalização;

- Informações de itens dedutíveis falsas: se por algum motivo, algum paciente lhe pedir para emitir uma NF para uma consulta que nunca existiu, fuja! Com o cruzamento de dados, é possível descobrir informações falsas e penalizar o profissional.

Mas, o que acontece com quem é pego em uma dessas situações? Bem, mesmo que seja apenas um equívoco (e não algo feito intencionalmente) é possível que o médico pague uma multa de até 20% do imposto devido (mais juros), além de ser instituído um processo criminal contra o mesmo.

Por que recorrer a um contador para lhe ajudar com o Imposto de Renda?

Como profissional da área da saúde, seu tempo é limitado, inclusive para coisas de extrema importância, como é a declaração do IR. Por isso, para não correr o risco de perder prazos ou de realizar o preenchimento do mesmo de maneira errada, o mais indicado é dispor da ajuda de um contador extremamente capacitado.

Para saber mais, entre em contato com um de nossos especialistas agora mesmo. Estamos prontos para tirar qualquer eventual dúvida e lhe auxiliar no que for preciso. Aproveite também para acompanhar nosso blog e conferir mais artigos informativos como esse.